بدأ العام الجاري بنظرة إيجابية لأداء الأسواق الناشئة في عام 2024. فقد أدى "الانتقال إلى تيسير السياسة النقدية" الذي اعتمده بنك الاحتياطي الفيدرالي الأميركي في أواخر العام الماضي، عندما تم تقديم توجيهات مسبقة لخفض أسعار الفائدة لأول مرة، إلى ارتفاع معنويات المستثمرين على مستوى العالم. وأدى هذا الأمر، إلى جانب صمود معدلات النمو العالمي والانخفاض السريع في معدلات التضخم، إلى تغير سلوكيات تجنب المخاطر التي كانت سائدة في عام 2022 وفي جزء من عام 2023.

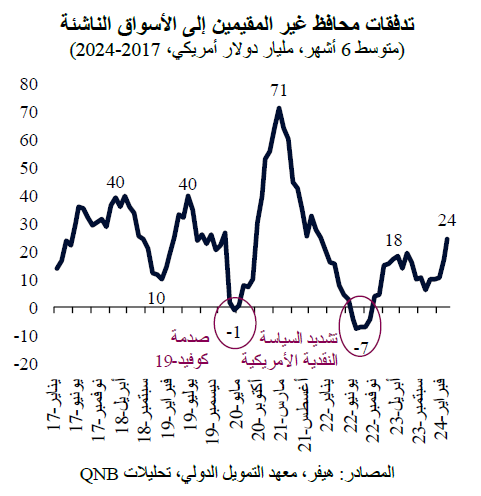

دفعت هذه الخلفية الاقتصادية الإيجابية رؤوس الأموال العالمية نحو الأسواق الناشئة. ووفقاً لمعهد التمويل الدولي، شهدت تدفقات محافظ غير المقيمين إلى الأسواق الناشئة، والتي تمثل حصص المستثمرين الأجانب في الأصول العامة المحلية، تحولاً كبيراً من المنطقة السلبية إلى المنطقة الإيجابية في أواخر عام 2023. وأدت هذه التدفقات إلى انتعاش السوق الذي انعكس في الارتفاع القوي للعوائد عبر مختلف فئات الأصول في الأسواق الناشئة من المستويات المتدنية المسجلة في أكتوبر 2023، بما في ذلك مكاسب بنسبة 17.6% في الأسهم (مؤشر MSCI للأسواق الناشئة) وبنسبة 13.9% في السندات (مؤشر جي بي مورغان العالمي لسندات الأسواق الناشئة).

وعلى الرغم من المفاجآت السلبية المرتبطة بالتضخم، استمرت تدفقات رؤوس الأموال والعوائد القوية حتى بعد التعديل الكبير للتوقعات المرتبطة بانتقال بنك الاحتياطي الفيدرالي إلى "تيسير السياسة النقدية". في الواقع، تم تقليل توقعات خفض أسعار الفائدة في عام 2024 مما يقرب من 200 نقطة أساس إلى أقل من 50 نقطة أساس. وفي العادة، فإن إعادة تسعير العائدات الأمريكية بهذا القدر من شأنه أن "يجتذب" رؤوس الأموال من خارج الأسواق الناشئة إلى الولايات المتحدة أو غيرها من الأسواق المتقدمة. ولكن النتيجة لا تزال مختلفة هذه المرة حتى الآن.

من وجهة نظرنا، هناك ثلاثة عوامل رئيسية تدعم تدفقات رؤوس الأموال المرتفعة نسبياً إلى الأسواق الناشئة حتى في ظل الزيادة الكبيرة في عوائد سندات الخزانة الأمريكية، منها: الاتجاه المتوقع لفروق النمو، والتعافي الأولي في قطاع التصنيع العالمي، والتحسن العام في اختلالات الاقتصاد الكلي في الأسواق الناشئة، فضلاً عن مصداقية سياساتها الاقتصادية.

أولاً، يبدو أن فترة التفوق غير المتوقع في الأداء الاقتصادي للولايات المتحدة بدأت تتقلص أو تتغير بالكامل. ويتضح هذا الأمر في التحركات الأخيرة لمؤشر سيتي للمفاجآت الاقتصادية، وهو مؤشر فوري يرصد ما إذا كانت المؤشرات الاقتصادية أعلى أو أقل من إجماع التوقعات. منذ بداية العام الجاري، ولأول مرة منذ أشهر، أصبحت مفاجآت البيانات إيجابية بدرجة أكبر على مستوى العالم وبدرجة أقل في الولايات المتحدة، مما يشير إلى تعديل وشيك لتوقعات النمو، وهو ما سيرجح كفة الأسواق الناشئة على الولايات المتحدة. ومن المفترض أن يؤدي الأداء الاقتصادي النسبي الأقوى في الأسواق الناشئة إلى تدفق المزيد من رؤوس الأموال الأجنبية نحوها.

.png)

ثانياً، من المتوقع أن يكون قطاع التصنيع أكثر دعماً للأسواق الناشئة والاقتصاد العالمي باستثناء الولايات المتحدة خلال الأشهر المقبلة. فبعد "الركود في قطاع التصنيع العالمي" الذي كان عميقاً واستمر لفترة طويلة منذ عام 2022، بدأ بالفعل تحول إيجابي نحو التوسع. وكان مؤشر مديري مشتريات قطاع التصنيع العالمي، وهو مؤشر فوري يحدد ما إذا كان النشاط يتحسن أو يتدهور، قد وصل إلى أدنى مستوى له في يوليو من العام الماضي ثم تحسن بعد ذلك، حيث تحول النشاط إلى مرحلة التوسع منذ فبراير 2024. وغالباً ما تكتسب دورة التصنيع التوسعية زخماً سريعاً وتستمر لمدة عام ونصف تقريباً. ومن المتوقع أن يكون هذا الأمر داعماً للأسواق الناشئة، لا سيما في الاقتصادات التي يشار إليها بـ "مراكز التصنيع الآسيوية"، حيث يمثل التصنيع حصة أكبر من الناتج المحلي الإجمالي. ومن شأن هذا الأمر أن يؤدي إلى زيادة التعديلات في التوقعات الخاصة بفروق النمو بين الأسواق الناشئة والولايات المتحدة، حيث يمثل قطاع التصنيع حوالي 10% فقط من الاقتصاد الأمريكي.

ثالثاً، أصبحت أسس الاقتصاد الكلي حالياً أقوى في معظم الأسواق الناشئة. وقد تراكمت العديد من الاختلالات الحادة في الاقتصادات المتقدمة بسبب التحفيز المفرط من خلال السياسات الاقتصادية في أعقاب الجائحة والصراع الروسي الأوكراني، مما أدى إلى مشكلات مثل ارتفاع الدين العام والضغوط التضخمية. في المقابل، كانت معظم دول الأسواق الناشئة متحفظة فيما يتعلق بنطاق سياساتها المالية، من أجل منع تراكم الكثير من الديون أو زيادة أوجه الضعف الخارجية. علاوة على ذلك، واجهت البنوك المركزية في الأسواق الناشئة في البلدان التي لها تاريخ من التضخم المزمن، مثل البرازيل والمكسيك، ضغوطاً لتنفيذ زيادات وقائية في أسعار الفائدة في وقت مبكر من الدورة. وكان هذا النهج الاستباقي حاسماً في الحيلولة دون خروج التضخم عن نطاق السيطرة والحفاظ على استقرار الاقتصاد الكلي. ونتيجة لذلك، اكتسبت العديد من بلدان الأسواق الناشئة مصداقية في سياساتها الاقتصادية، مما يزيد من جاذبية أسواقها.

بشكل عام، ظلت تدفقات رؤوس الأموال إلى الأسواق الناشئة صامدة في مواجهة عمليات إعادة التسعير القوية لعائدات سندات الخزانة الأمريكية. وكان ذلك مدعوماً من خلال التحول المتوقع في التوقعات بشأن فروق النمو بين الولايات المتحدة والأسواق الناشئة، وبداية دورة التصنيع العالمية التوسعية، والأسس القوية بشكل عام. وإذا شهدت الأوضاع المالية العالمية تيسيراً على خلفية ارتفاع الثقة بشأن استمرار تراجع التضخم في الولايات المتحدة، فمن الممكن أن تزيد التدفقات إلى الأسواق الناشئة بشكل كبير خلال الأرباع المقبلة.

فريق QNB الاقتصادي

بيرنابي لوبيز مارتن

مدير أول – قسم الاقتصاد

لويز بينتو*

نائب رئيس مساعد – قسم الاقتصاد

.png)